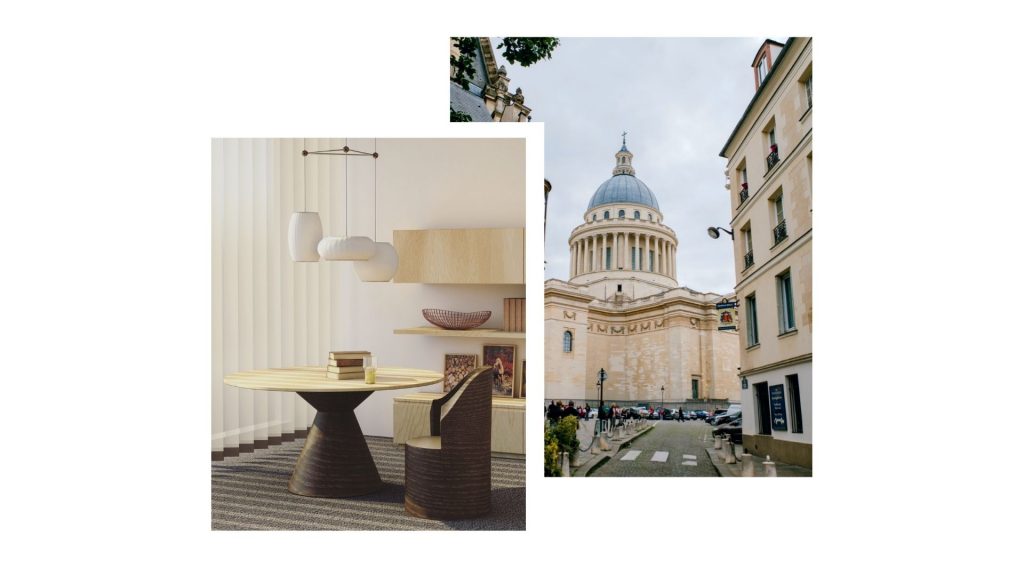

L’impact du taux d’intérêt sur l’achat immobilier en France

Perspective d’achat en France ? Ce que vous devez savoir sur les coûts d’emprunt immobilier

Que vous soyez déjà résident dans l’Hexagone ou non, avant d’envisager un achat à Paris et ses alentours ou tout simplement en France, il peut être intéressant d’avoir une vision claire sur les coûts globaux de votre potentiel projet immobilier.

En effet, que vous convoitiez un bien résidentiel, commercial, des bureaux ou un investissement locatif, le prix de ces derniers n’est que la partie émergée du coût d’achat dans l’immobilier.

Votre achat dans l’immobilier entraîne des frais de notaire, des frais d’agence immobilière et des taux d’intérêt bancaires qu’il faut nécessairement prendre en compte dans votre budget quand vous investissez en France .

Ainsi, MR Agency Real Estate décèle les aspects moins visibles de votre achat tel que le taux d’intérêt pour y voir plus clair dans vos perspectives de projet.

Le taux d’intérêt, un facteur à prendre en compte

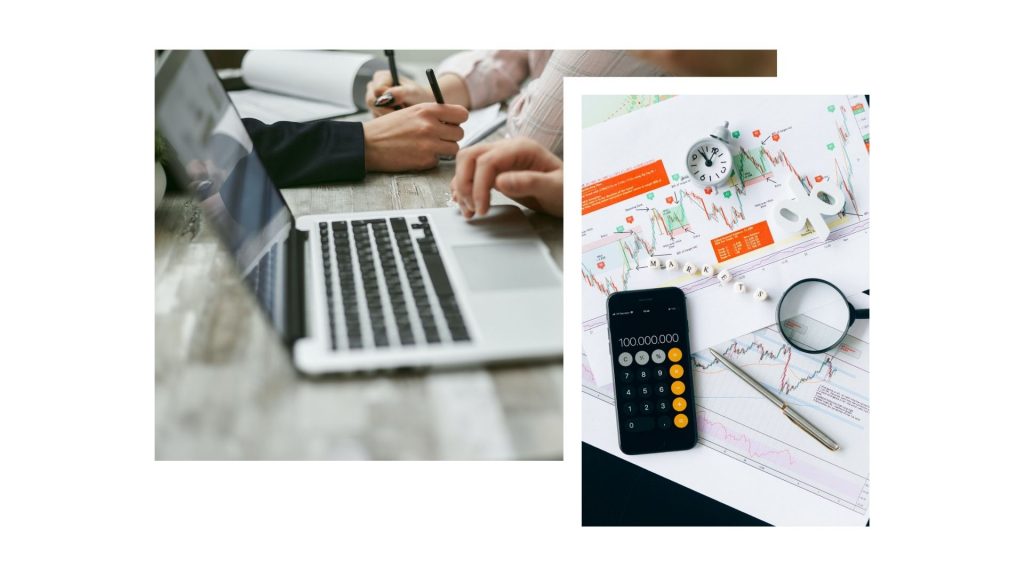

En investissant dans l’immobilier en France, plusieurs frais sont à considérer ;

– Les frais de notaire obligatoires, qui représentent de 2% à 8 % du prix du bien, selon l’ancienneté de ce dernier (plus faible quand le bien est neuf et n’a jamais été habité, plus élevé dans l’ancien). Ils servent à rémunérer en grande partie l’Etat et la commune où le bien se situe ;

– Les frais d’agence immobilière qui s’élèvent en moyenne à 5% TTC du prix d’achat du bien immobilier ;

– Et les frais bancaires du dossier et les interêts sur l’emprunt que nous pouvons vous décrypter.

Lors d’un achat immobilier, vous ferez sans doute face au taux d’intérêt immobilier que votre banque vous demande en contrepartie de votre emprunt.

Taux d’intérêts très attractifs en France

En comparant avec les taux qui étaient pratiqués au début des années 1990 (autour de 9%), la France pratique depuis maintenant quelques années des taux d’intérêt immobiliers moyens autour de 1%, très favorables aux projets immobiliers. En effet, les banques choisissent de maintenir des taux à des niveaux particulièrement bas pour limiter les conséquences du durcissement des conditions d’octroi imposé par les autorités de contrôle sur les banques concernant la demande de crédit des particuliers. En particulier, l’emprunt doit être contracté sur une durée de 25 ans maximum (elle est en moyenne de 20 ans), et votre taux d’endettement ne doit pas dépasser 35%.

Néanmoins, les intérêts viennent tout de même s’additionner au bout du compte pour former une somme à ne pas négliger dans votre budget d’achat.

Ainsi, lors d’un emprunt bancaire, divers frais sont à engager comme des frais de dossier, d’assurance en cas de décès ou de perte d’emploi ou d’autres facteurs qui empêcheraient l’emprunteur de rembourser.

L’établissement bancaire peut également exiger une garantie, qui s’apparente soit à une caution auprès d’un organisme privé moyennant des frais, soit à une hypothèque sur le bien acheté ou sur un autre bien déjà acquis

C’est pourquoi, pour budgétiser votre achat immobilier, nous vous conseillons de comparer le taux annuel effectif global (TAEG) proposé par les banques que vous considérez. Ce taux est celui qui prend en compte tous les frais générés par l’emprunt lui-même (souvent liés à la fiscalité) supportés par l’emprunteur, il mesure donc le coût réel de votre emprunt.

Mentionné dans toutes offres de prêt immobilier, dont le format est standardisé et réglementé, il détermine ainsi le coût total de votre emprunt puisqu’il comporte à la fois les intérêts, mais également tous les frais annexes inévitables liés à la souscription d’un prêt immobilier.

Le TAEG est donc plus complet qu’un simple taux nominal et permet à l’emprunteur d’estimer de manière plus détaillée ses futures dépenses pour le remboursement de son prêt. En effet, un taux d’intérêt faible peut finalement déboucher sur un coût du crédit élevé, car les calculs n’ont pas pris en compte la présence de frais annexes et autres commissions.

Quels déterminants ?

Les taux d’intérêt pratiqués par les établissements bancaires dépendent de multiples facteurs :

– La politique commerciale de la banque à laquelle vous demandez un emprunt ;

– L’emplacement géographique du bien que vous convoitez ;

– La durée de l’emprunt (plus l’emprunt est long plus le taux est élevé) ;

– Les conditions de marché et les taux directeurs que fixe la banque centrale européenne ;

– Votre profil, taux d’endettement, situation professionnelle et personnelle ;

– Le montant de votre apport personnel.

En d’autres termes, le taux d’intérêt repose sur le risque de non-remboursement que la banque prend en vous prêtant de l’argent.

Les options de remboursement

Une fois votre emprunt soumis, il existe plusieurs solutions de remboursement.

Les taux d’intérêt sont souvent exprimés annuellement, mais les remboursements peuvent se faire avec des périodicités différentes (mensuels, trimestriels, semestriels…) ou encore in fine, c’est-à-dire en fin de période d’emprunt (moins fréquent chez les particuliers).

Vous pouvez procéder par amortissement constant (souvent privilégié par les entreprises); en remboursant une partie fixe du capital emprunté, et en payant une part d’intérêt décroissante. Vos versements à la banque sont donc décroissants dans le temps.

Autrement, vous pouvez rembourser par annuités constantes (le plus fréquemment privilégié par les particuliers). Vous paierez ainsi chaque mois la même somme à la banque, mais la répartition entre la part de capital remboursé et la charge d’intérêt variera dans le temps.

Si le taux d’intérêt diminue pendant votre période d’emprunt, vous pouvez faire appel à la clause de remboursement anticipé; c’est-à-dire rembourser vos dettes antérieures et les remplacer dans des conditions plus avantageuses (en faisant attention cependant aux pénalités qui peuvent s’appliquer), ou alors vous aurez la possibilité de réduire soit le montant de vos versements, soit la durée résiduelle de l’emprunt.

Qui des étrangers qui veulent investir en France ?

Bénéficier des taux d’intérêts favorables français en étant expatrié est possible, bien que soumis à plus de restrictions.

Dans le cas où vous n’êtes pas ressortissant de l’Union Européenne, si vous résidez en France pour une raison professionnelle, votre demande a bien plus de chance d’être acceptée si vous êtes titulaire d’une carte de séjour permettant le travail depuis au moins 5 ans, ou êtes titulaire d’une carte de résident longue durée.

Pour ce qui est des résidents fiscaux aux Etats-Unis, il se peut que certains établissements bancaires présentent des conditions d’accès plus restrictives, notamment à cause du FATCA (Foreign Account Tax Compliance Act) qui oblige les établissements bancaires dans le monde à coopérer avec le fisc des Etats-Unis, sous peine de sanctions pécuniaires.

À savoir, le fisc américain considère comme « US person » tous les citoyens américains, tout individu qui réside légalement aux Etats-Unis et tous les individus qui possèdent une résidence permanente aux USA. Dès lors que l’actif d’une « US person » dans les organismes financiers français dépasse 500 000 dollars, l’autorité fiscale américaine peut accéder à leurs données bancaires.

Afin de mettre toutes les chances de votre côté pour l’obtention d’un prêt bancaire, il faudra respecter le taux d’endettement en vigueur, présenter un compte bancaire sain et bien tenu, et disposer d’une source de revenus stables et réguliers.

Présenter une carte de séjour avec une date d’expiration longue ou être marié ou pacsé à un(e) français(e) peut également jouer en votre faveur.

En somme, vous serez donc sûrement soumis à des taux légèrement plus élevés que ceux des résidents français, mais tout de même intéressants si vous trouvez les bons partenaires.

Parallèlement, il existe des montages fiscaux comme les Sociétés civiles immobilières (SCI) qui sont des structures juridiques constituées d’au moins deux associés. Elles détiennent les biens immobiliers et chaque associé reçoit des parts sociales proportionnelles à son apport. Elles représentent une solution légale très intéressante pour investir dans l’immobilier.

Chez MR Agency Real Estate, nous vous accompagnons dans vos démarches administratives, de la recherche de biens immobiliers au recours à des professionnels des secteurs bancaire et juridique.

Enfin, pour les ressortissants de l’Union Européenne les démarches sont toutefois bien plus simples et les conditions qui s’appliquent sont très proche de celles pour une personne de nationalité française.

N’hésitez pas à consulter notre offre faisabilité d’investissement en France si vous souhaitez investir. Nous vous accompagnerons que vous soyez un particulier ou une entreprise, en suivant avec soin vos objectifs et vos contraintes.